Aumento delle provvigioni, utile netto, lifetime value, costo di acquisizione clienti e marketing: è tutta una questione di impostazione strategica.

Il punto di partenza per aumentare le tue provvigioni è analizzare i tuoi utili e da dove arrivano.

Le statistiche parlano chiaro: oltre il 60% delle agenzie di assicurazioni NON supera il mezzo milione di introiti annui. E solo il 15% supera il milione. Ed è anche un dato ottimistico, perché si riferisce alle sole SRL, che sono circa 2.300 e che rappresentano il 25% delle società iscritte in A.

Alla luce di questi dati, la domanda che ti pongo è questa:

Nella tua agenzia, controlli gli incassi, le provvigioni maturate o l’utile netto?

(L’utile netto per pezzo è un pilastro del metodo di Assicuratore Facile: ho scritto un post già nel 2018 che puoi leggere cliccando qui).

Premetto, oltretutto, che non esiste un settore con un flusso di cassa così vantaggioso come il nostro.

Noi incassiamo i “premi” subito e poi li giriamo alla compagnia al netto delle provvigioni. Poi retrocediamo le provvigioni ai collaboratori, paghiamo gli stipendi e sosteniamo i vari costi di funzionamento.

Quale altro settore ha questo flusso di cassa?

A mio avviso nessuno.

Ed è anche un business ricorrente.

Pensa a chi produce.

Deve acquistare la materia prima, deve lavorarla, poi venderla e una volta consegnata (a volte dopo mesi), forse viene pagato a 60 giorni…

… con magazzini che fanno utili, sui quali devono pagare delle tasse, con soldi che non hanno.

Ripeto:

➡️ flusso di cassa a nostro favore;

➡️ nessun acquisto di materie prime e nessun magazzino da dover gestire;

➡️ business ricorrente.

Di norma, chi dirige un’agenzia di assicurazioni è bombardato di dati. A volte ne possiede addirittura troppi e diventa difficile metterli insieme. Probabilmente succede anche a te.

Il punto è che la maggior parte di questi dati viene rilasciata dalla mandante e dal punto di vista della mandante.

Per verificarlo, basta fare un semplice test.

Se chiedo a un agente di assicurazioni questi dati, potrebbe anche saperli a memoria:

- incassato auto;

- incassato persone;

- incassato aziende;

- incassato vita;

- totale introiti per anno;

- variazione di questi dati sull’anno precedente.

Ma se chiedo se è a conoscenza dell’utile netto dopo aver tolto le provvigioni retrocesse, i costi di funzionamento e del personale per:

- ogni pezzo ramo auto;

- ogni pezzo ramo persone;

- ogni pezzo ramo aziende;

- ogni pezzo ramo vita.

… beh, praticamente nessuno mi sa rispondere.

Se lavorano in plurimandato, è quasi impossibile.

Se poi chiedo:

➡️ qual è la durata media di un cliente monoauto?

➡️ qual è la durata media di un cliente due comparti?

➡️ qual è la durata media di un cliente tre comparti?

… si vedono altre balle di fieno che rotolano nel deserto e nessuna risposta.

Oltretutto, di norma, la maggior parte delle agenzie ha la maggioranza di clienti monoauto.

Quando faccio fare loro questo lavoro (bilancio alla mano e precisi dati di portafoglio), scoprono che di utile guadagnano tra i 2 e i 10 euro per cliente, e questo mediamente rimane tra i 4 e gli 8 anni.

Quindi il guadagno netto di questa tipologia di cliente per l’intera sua durata oscilla tra gli 8 e gli 80 euro.

Attenzione, perché alcune strutture sono addirittura in perdita. Perdono soldi ogni giorno con i clienti monoauto, ma non lo sanno e continuano ad acquisirne.

Non ho ancora visto nessuna struttura calcolare il costo di acquisizione clienti e rapportarlo all’utile che questo genererà negli anni.

Provvigioni VS costo di acquisizione del cliente.

Per definire il costo di acquisizione del cliente, serve:

➡️ effettuare campagne di acquisizione clienti misurabili;

➡️ saper calcolare l’utile netto di quella tipologia di cliente;

➡️ sapere mediamente quanto quel cliente rimarrà con noi.

È matematica, e io adoro i numeri perché dicono sempre la verità.

Solo conoscendo questi meccanismi puoi modificarli a piacimento. È quello che insegniamo e condividiamo durante i percorsi avanzati di Assicuratore Facile.

Eh sì, acquisire clienti ha un costo ed è per questo motivo che è stupido partire da qui, invece che andare a sviluppare i clienti già presenti in portafoglio, iniziando dai top100, quelli che nessuno può permettersi di perdere.

Hai la lista dei tuoi top100, dal primo al centesimo?

Parti da qui.

Hai la lista dei clienti monoauto?

Di quelli che hanno solo la polizza casa?

Di quelli in età lavorativa?

Dei top50 di ogni collaboratore?

Gli intermediari iscritti alla Palestra di Assicuratore Facile, grazie al modulo base, hanno una guida per compilare uno specifico foglio di calcolo e scoprire:

- Qual è l’utile netto che hanno per ogni tipologia di polizza.

- Qual è la durata media per ogni tipologia di cliente.

- Il valore in denaro nel tempo per ogni tipologia di cliente.

Perché devi segmentare la clientela per provvigioni.

Gli intermediari che frequentano la Scuola, poi, grazie al piano operativo che costruiscono durante il percorso, definiscono anche:

- Qual è la tipologia di cliente più redditizia che hanno in portafoglio, i motivi per i quali si focalizzeranno su di essa e il piano di espansione che adotteranno. Si chiamano T1.

- Quali sono i clienti che non rientrano nei T1 ma che sono comunque redditizi, non possono permettersi di perderli e quale strategia adotteranno per ciascuno di loro con l’intento di aumentare il loro lavoro e fidelizzarli. Si chiamano T2.

- Quali sono i clienti rimanenti attualmente a basso introito e che tipo di azioni faranno per profilarli, svilupparli o abbandonarli. Si chiamano T3.

Una volta definiti i TOP 100 gruppi di clientela per introito (ed è incredibile che ogni agenzia e ogni collaboratore di agenzia non abbiano la classifica dei propri TOP clienti per provvigioni e che addirittura abbiano difficoltà nel recuperare i dati), è piuttosto facile fare questo lavoro.

I T1 e i T2 si trovano all’interno dei TOP100 (o TOP500 se l’agenzia ha ventimila clienti), mentre i T3 sono il resto del mondo che andranno segmentati per fasce di età e per tipologia di polizze.

Insomma, lo scopo è quello di segmentare la clientela, comprendere la resa per cliente e definire soprattutto la strategia e gli investimenti da adottare per ciascuna.

Matematica e buon senso.

Tre facili passaggi:

1) Qual è il totale delle provvigioni che maturi in un anno?

2) Quanti clienti hai?

3) Totale delle provvigioni, diviso il numero dei clienti, uguale provvigione/introito medio per cliente.

Esempio 1:

Hai una società di brokeraggio con 4000 clienti attivi che ti maturano 900.000 euro di provvigioni. L’introito medio è di 225 euro per cliente.

Esempio 2:

Hai un’agenzia con 15.000 clienti che ti maturano 1,8 milioni di euro di provvigioni. L’introito medio è di 120 euro per cliente.

Esempio 3:

Sei un collaboratore di agenzia che ha 700 clienti attivi e guadagna 50.000 euro di provvigioni. L’introito medio è di circa 70 euro per cliente.

Come fare per aumentare le provvigioni medie per ogni cliente: il marketing assicurativo.

Facile calcolarlo, vero?

Molto più difficile è costruire un introito medio desiderato.

Ti anticipo che, se vuoi modificare al rialzo il tuo introito medio per cliente, c’è solo una strada: “Focalizzarti su un singolo target alto spendente, che sia sensibile al problema che tu risolvi in modo diverso e maggiormente utile rispetto alla concorrenza.”

(se vuoi approfondire la focalizzazione sul target di consiglio di leggere anche questo articolo: Sistema di acquisto del cliente VS Tuo sistema di vendita).

Fai la classifica dei tuoi migliori 100 clienti. Dal numero uno al centesimo per provvigioni.

Falla ora, subito, e cogli quali sono le caratteristiche in comune che hanno queste persone.

Scoprirai che portare un cliente che ci dà già 500 euro di provvigioni a 800 euro, è molto più facile che portare un cliente che ci da 50 euro di provvigioni a 350.

Ridefinisci le tue priorità.

Invece che andare in cerca dell’ennesimo nuovo cliente non in target, stila la classifica dei tuoi top clienti e:

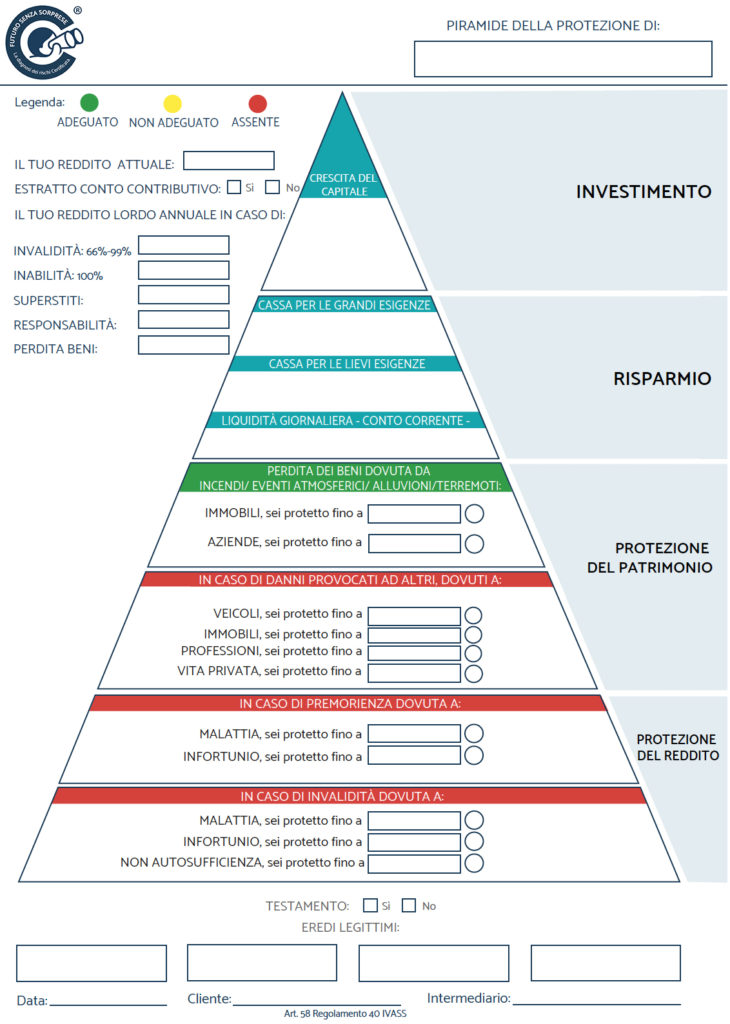

1) comprendi le caratteristiche che hanno in comune;

2) riporta le loro coperture all’interno della piramide dei rischi.

3) migliora questa piramide.

La ridico.

Prima porta al massimo sviluppo i tuoi migliori clienti, poi i tuoi clienti e infine, i semplici acquirenti, quelli che hanno solo la polizza auto. Già soltanto con questi passaggi hai anni di lavoro da fare per impostare una comunicazione adatta ad ogni target.

È un paradosso, me ne rendo conto.

Perché spesso si ha paura di fare marketing sui propri clienti perché ci si vergogna, perché possono chiederti “Cosa è cambiato? Cosa fai adesso?”, e sembra più facile farlo sui nuovi clienti.

In realtà è una svista madornale, perché con i vecchi clienti è molto più facile catturare l’attenzione, possono notare che c’è un modo diverso di comunicare con loro e che ci stiamo sforzando di essere maggiormente utili.

Devi ragionare come un vero imprenditore, se vuoi batterti sul mercato con armi realmente efficaci.

Devi avere ben chiari questi dati nella tua testa per poter decidere come operare e su quali azioni concentrare le tue energie (e quelle di collaboratori e rete vendita).

Questo è l’immenso lavoro che ho fatto nella mia agenzia negli ultimi dieci anni. Ed è anche ciò che insegno in tutti i percorsi di Assicuratore Facile.

Per trovare i tuoi clienti target (e per aumentare il loro introito medio) devi fare marketing educazionale e dotarti di tutti gli strumenti per comunicare in modo preciso su ogni target specifico.

Ho spiegato tutto questo processo (e come puoi applicarlo anche tu) all’interno de “L’Effetto Domino di Assicuratore Facile — Il mio personale testamento sul marketing assicurativo”, un vero e proprio manuale interattivo con centinaia di pagine a disposizione e una quantità di contenuti da guardare, studiare, analizzare e riprodurre per cominciare a fare marketing e ottenere risultati interessanti anche nella tua struttura.

>> Acquista subito la tua copia numerata de “L’Effetto Domino di Assicuratore Facile” <<

A presto,

Simone