Ecco una trattativa concreta che spiega come non sia sufficiente assicurare solo i danni diretti e indiretti dell’azienda.

La scorsa settimana sono andato a far visita a un’azienda piuttosto importante del basso vicentino. E come temevo, la fase iniziale dell’incontro è stata abbastanza difficile.

Si tratta di un’azienda fondata quando io dovevo ancora nascere. Oggi è una S.p.A. con un centinaio di dipendenti ed è alle prese con il classico passaggio generazionale: dall’inizio di quest’anno, infatti, si trova sotto la guida dei tre figli dei fondatori.

Una di loro è la compagna di un mio storico cliente, che, sapendo come lavoro, ha insistito affinché andassi a controllare le polizze aziendali.

Nonostante avessi anticipato via email come si sarebbe svolto l’appuntamento, appena entro in sala riunioni capisco subito che la situazione è delicata.

Oltre alla compagna del mio cliente, sono presenti anche il responsabile della sicurezza e un’altra persona che si occupa della gestione delle assicurazioni all’interno dell’azienda.

Mi presento, regalo il mio libro a tutti i presenti e ribadisco lo scopo dell’incontro: capire se posso essere utile.

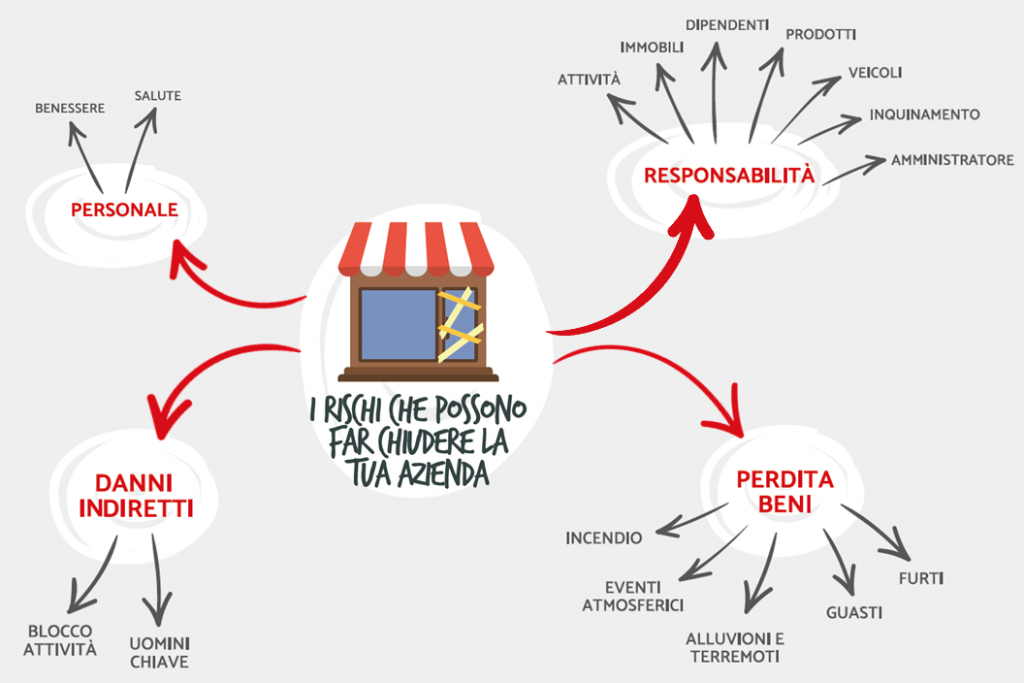

Illustro in due minuti la nostra mappa dei rischi “Azienda Senza Sorprese”, il processo di risk management che adotto (quindi individuare, valutare, trasferire e gestire i rischi), loro annuiscono e chiedo il permesso per iniziare a raccogliere informazioni.

I due dipendenti (storici, dato che durante l’incontro mi hanno ribadito almeno cinque volte che lavorano per i fondatori da oltre trent’anni) più che rispondere alle mie domande, iniziano a ribadire il gran lavoro che nel corso degli anni hanno svolto con il broker che segue l’azienda.

Su qualsiasi argomento andiamo a parare, l’atteggiamento è il seguente:

- il responsabile della sicurezza difende la sua organizzazione, sostenendo che i rischi sono stati portati ai minimi termini e in caso di imprevisto sanno benissimo come muoversi;

- il responsabile delle polizze difende il suo broker, sostenendo di aver fatto tutto quello che dovevano fare già decenni fa, quando io andavo ancora a scuola.

Difendono il loro operato anche se io non li ho attaccati in alcun modo.

In realtà stanno attaccando perché non vogliono perdere tempo con me.

Non è difficile comprendere quanto per loro io sia una rottura di scatole, ma lo è soprattutto la figlia che mi ha chiamato, dato che loro sono abituati da decenni a lavorare con i fondatori.

La classica resistenza al cambiamento, insomma, e anche un pizzico di arroganza di chi sa già tutto e ha già risolto tutto.

A questo punto, siccome neanch’io ho tempo da perdere, vado al sodo e pronuncio queste parole:

“Sentite signori, se voi avete già coperto tutti questi rischi con un massimale di almeno 10 milioni di euro, l’oggetto dell’attività è ben definito e non avete limitazioni importanti, allora il primo problema lo avete già risolto.”

E ribadiscono che sì, hanno il massimale a 10 milioni e che è tutto in ordine. Vedremo.

“Se avete già valutato correttamente tutti i beni, avete una polizza all risk e anche una polizza danni indiretti fatta correttamente sul margine di contribuzione, avete risolto anche un altro problema e mezzo.”

Confermano che sì, è tutto a posto. Anche qui, vedremo.

Pianificazione successoria e gestione del welfare aziendale: differenziarsi dalla concorrenza.

Arrivo dove invece sono certo che non abbiano fatto niente e parto con una domanda a bruciapelo:

“Quanto vale questa azienda? Qual è il patrimonio netto riportato a bilancio?”

Mi giro verso la figlia e chiedo: “Se domani mattina la dovesse vendere, qual è la cifra minima che chiederebbe?”

Dopo aver recuperato velocemente il bilancio e fatto un paio di considerazioni, tutti i presenti concordano che l’azienda vale almeno 10 milioni di euro.

L’azienda fino al 31 dicembre era di proprietà di due cugini al 50%.

In realtà, i cugini fondatori settantasettenni hanno ceduto la nuda proprietà, ma guidano ancora loro l’azienda. Solo che le quote, dal primo di gennaio 2019, sono divise in questo modo:

- Il 25% è di una figlia

- Il 25% è dell’altro figlio

- Il 50% è della cugina

Tutti e tre i proprietari hanno tra i 40 e i 47 anni, tutti e tre sono sposati e, tranne la cugina, i due fratelli hanno un figlio minore. Nessuno dei coniugi lavora in azienda.

Chiedo: “Cosa accadrebbe all’azienda, se uno dei soci venisse a mancare”?

Guardo il responsabile della sicurezza e incalzo: “Cosa dice lo statuto dell’azienda?”

Senza che possa rispondermi, gli dico che ci sono solo due possibilità:

1) I soci superstiti liquidano in denaro la quota agli eredi e accrescono la loro partecipazione.

Mi giro verso la figlia e continuo: “Se viene a mancare vostra cugina, tu e tuo fratello dovete liquidare agli eredi la somma di 5 milioni — dai facciamo 4, dato che è il valore della nuda proprietà — e diventate proprietari dell’azienda.”

Se non ci sono i soldi, c’è la seconda possibilità:

2) Gli eredi entrano in società. Quindi se la cugina è sposata, non ha figli, ma ha genitori e fratelli in vita, la sua quota del 50% verrà trasmessa indivisa in questo modo:

- 66,66% al marito

- 25% ai genitori

- 8,33% ai fratelli

Comprendo che i presenti non sono più a loro agio e inizio:

“Che rapporti ha l’azienda con il marito di sua cugina?”

Nessun rapporto, anzi salta fuori che tra la cugina e suo marito c’è una brutta situazione.

Continuo:

“Se ci fosse un incidente stradale in cui prima muore la cugina e a distanza di una settimana, un giorno o un mese venisse a mancare anche suo marito, vi sembra normale che dentro in quest’azienda arrivino i suoi genitori e i suoi fratelli? A detenere il 66,66% del 50%? Li conoscete?”

Incalzo:

“Se viene a mancare la cugina, che senso ha che il padre ritorni dentro alla società dato che l’ha appena donato la nuda proprietà alla figlia?”

“Sapete che per sciogliere una quota indivisa che va in eredità il solo costo del notaio è dell’1% del patrimonio netto dell’azienda? In questo caso di 50.000 euro?”

Affondo guardando la figlia:

“Nel caso in cui, invece, venga a mancare lei o suo fratello, che senso ha far entrare in società dei figli minori? Lo sapete che, se la società vorrà apportare delle modifiche straordinarie, dovrà chiedere al giudice dei minori?”

Ammutoliscono tutti e concludo:

“Signori, mi sembra di capire che, per quanto riguarda i danni da responsabilità civile e i danni diretti e indiretti ai beni dell’azienda, voi abbiate già fatto un ottimo lavoro, ma un piccolo check di controllo penso che male non faccia, giusto?” …e guardo i due storici dipendenti che annuiscono.”

“Riguardo a un grave imprevisto di uno dei soci, invece, mi sembra di capire che non sia stato predisposto nulla e ora vorrei chiedervi questo: il motivo è che pensate che non possa accadere oppure è perché non è stato individuato con il broker questo pericolo?”.

Risposta unanime: “Diciamo che non era mai stato valutato in questo modo”.

Arrivo all’ultimo punto: “Avete un sindacato?”

Risposta negativa.

“Riguardo al welfare aziendale, avete fatto qualcosa?”

Risposta negativa.

“Ditemi una cosa, il TFR dei dipendenti non andrà mica all’INPS vero?”

I due dipendenti si guardano in faccia e mi rispondono di sì.

Dalla mia valigia prendo la cartellina con i miei articoli “terroristici” e lo faccio vedere ai due dipendenti:

Spiego loro i vari funzionamenti del TFR e dei contributi INPS versati, il funzionamento delle pensioni di invalidità, inabilità, superstiti e che tipo di diagnosi dei rischi possiamo fare per tutti i cento dipendenti.

Risultato?

La figlia vuole la sua diagnosi dei rischi, quella dell’azienda e mi chiede se deve pagare subito.

Quello che voglio dirti con questa esperienza sul campo è che le aziende hanno già ricevuto moltissime informazioni sulla responsabilità civile e sui danni ai beni, ma pochissime informazioni sulla pianificazione successoria, sul welfare aziendale e in generale sul funzionamento della loro cassa di previdenza.

Tuttavia, se vuoi parlare di questi argomenti e differenziarti rispetto agli altri consulenti assicurativi, devi avere delle competenze.

Se desideri acquisire tutte queste competenze e diventare un vero punto di riferimento nella tua zona, inizia ora da La Palestra di Assicuratore Facile, la più grande membership per assicuratori professionisti d’Italia –> CLICCA QUI!

Simone Costenaro