Contenuti del Post

Ramo RC auto fuori controllo.

- Il prezzo medio della tariffa nel 2014 è calato dell’8%, proseguendo la discesa iniziata nel 2013. Questa è stata calcolata sui prezzi effettivi e non sulle tariffe di listino, le quali risultano poco indicative visti gli sconti applicati.

- Se questa diminuzione fosse mantenuta anche per i prossimi anni, e i prezzi negli altri paesi europei invece restassero sui livelli del 2012, il divario si annullerebbe entro il 2020.

- Un assicurato su sei ha cambiato compagnia, spuntando una riduzione di prezzo in media inferiore del 22% rispetto al contratto precedente.

- Chi è rimasto fedele alla sua compagnia, ha beneficiato invece di una riduzione media del 5%.

- Nell’ultimo trimestre 2014, tre nuove polizze su quattro sono state assunte con uno sconto. Lo sconto medio applicato è del 23%.

La tendenza attuale sul prezzo medio sembra abbia avuto un’accelerazione: “Secondo i comparatori online, nei primi sei mesi del 2015 la tariffa RC auto media si è abbassata del 16,5%. Oltre il 21% rispetto ad un anno fa. L’indagine è stata realizzata monitorando tanto i prezzi praticati dalle compagnie assicurative italiane, quanto i preventivi degli utenti.”

La tendenza ribassista è confermata anche da questi tre fattori:

- Per l’assicurato questa “tassa” è troppo alta e la fidelizzazione è sempre più debole.

- Il legislatore e gli organi competenti sono alla continua ricerca di nuove soluzioni per abbattere (giustamente) le tariffe, ancora troppo alte rispetto alla media europea.

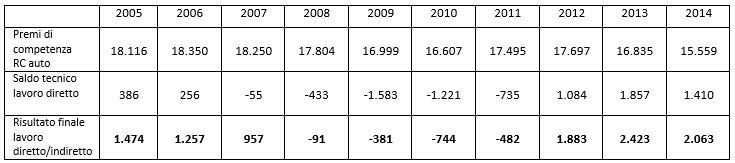

- Le compagnie con l’attuale frequenza (molto bassa) hanno ancora notevoli margini nonostante la diminuzione degli incassi (a tal proposito vedi il grafico qua in basso).

Considerando gli incassi medi delle agenzie assicurative italiane, composti per oltre il 50% dalla RC auto, l’impatto della sola diminuzione tariffaria non è di poco conto. In parole povere: conteranno sempre meno i marchi e molto di più i prezzi praticati, inoltre il turnover degli assicurati, soprattutto quelli delle agenzie, aumenterà.

Più di una volta mi sono chiesto: “Qual è la differenza per un assicurato avere una polizza auto con l’assicuratore tradizionale, piuttosto che in banca o su un canale diretto online?”

…Dai, è sempre meno evidente. Agente di assicurazioni incazzati pure, ma non vedo quali possano essere le differenze di servizio tra te e gli altri canali!

La gestione del sinistro? Non prendiamoci in giro, la differenza la fanno le procedure, sempre più simili e standardizzate. Inoltre, esistono incompetenti e professionisti in ognuno di questi canali.

C’è il rischio (se non certezza) che entro un paio d’anni il canale agenziale perda un altro buon 20% d’incassi auto. Difficile difendersi. Puoi aggrapparti a tutte le garanzie che vuoi e alla tua professionalità, ma se all’assicurato viene proposto il rinnovo a duecento euro in meno non hai armi con cui difenderti, se non quella di calare il prezzo e sperare che non si incazzi perché lo hai fatto solo ora.

A tal proposito, ti è mai capitato sentire qualche assicurato affermare: “Allora mi hai fregato per tutti questi anni?”. E’ veramente frustrante, lo so. E in futuro sarà sempre peggio in quanto agli assicurati, prima della scadenza, arriveranno in automatico più offerte e da canali diversi: organizzando le banche dati, basta la sola targa per proporre offerte mirate.

In passato era l’assicurato a doversi smazzare l’iter: mandare la disdetta, inserire all’interno dei comparatori mille informazioni, oppure girare per agenzie di assicurazioni con attestato e libretto in mano. Oggi invece non è più così:

- Niente tacito rinnovo.

- Niente attestato di rischio.

- Dematerializzazione del contrassegno entro il 2015.

- La sola targa per ottenere più preventivi.

- Assicurati consapevoli che si può pagare meno.

- Colossi organizzati nel promuovere automaticamente offerte civetta.

Canali alternativi all’agenzia di assicurazioni sempre più aggressivi.

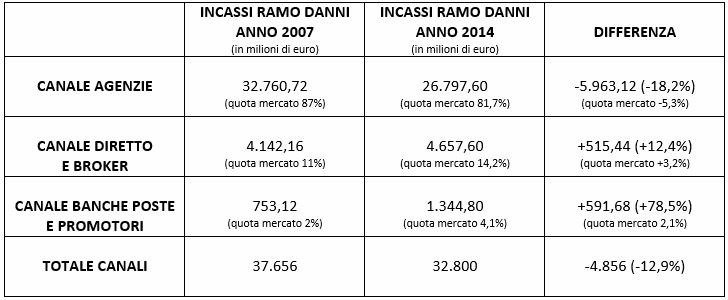

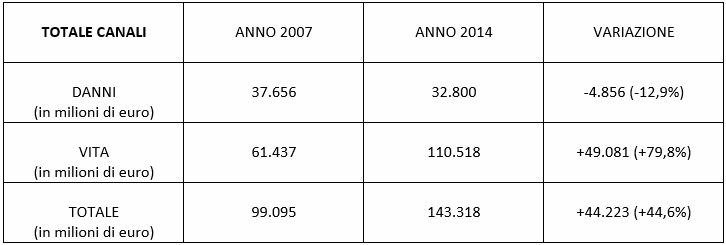

Sembrerebbe una perdita di poco conto, ma in realtà non lo è. La torta è diminuita di quasi cinque miliardi e noi ne abbiamo persi sei. Infatti la raccolta danni è composta per oltre il 50% dalla RC auto, mercato oggi fuori controllo. Banche e Poste cresceranno grazie alla massiccia proposta di prodotti standard e alla loro potenza di fuoco.

C’è un altro fatto. All’interno della nostra fetta, c’è una quota rilevante intermediata dai broker (ai quali lasciamo molte provvigioni) ma appoggiata alle agenzie assicurative.

Infatti, secondo i loro numeri, nel 2014 hanno gestito oltre 15 miliardi di premi, pari a una quota di mercato superiore al 40%. La realtà è che la nostra quota di mercato, oltre a essere in diminuzione, è decisamente inferiore a questo 80%.

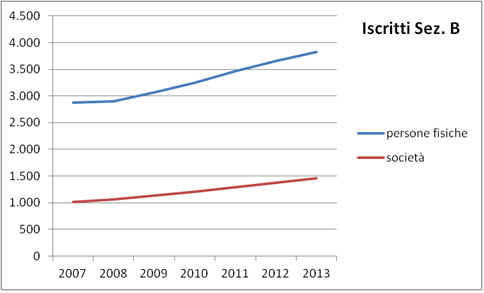

Inoltre molti broker sono oggi pronti a ingaggiare i migliori intermediari iscritti in E per farli lavorare su professionisti e piccole aziende, con soluzioni maggiormente specializzate rispetto alle tradizionali mandanti generaliste.

A differenza nostra, loro sono in continuo aumento:

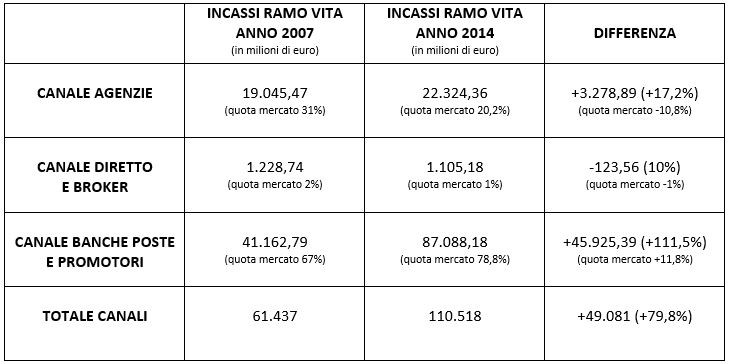

Il ramo Vita è ormai in mano a Banche e Poste.

Hai mai parlato con delle persone che hanno dovuto affrontare la successione? Entrano in un calvario senza fine!

Bada che non sto parlando delle polizze miste (inorridisco che la nostra categoria nel 2015 stia ancora proponendo questo tipo di polizza), ma delle gestioni separate ramo I a vita intera a premio unico, magari con la possibilità di effettuare versamenti aggiuntivi. Quella che stanno togliendo dal mercato (o cambiando) quasi tutte compagnie a causa di Solvency II e altri motivi, purtroppo.

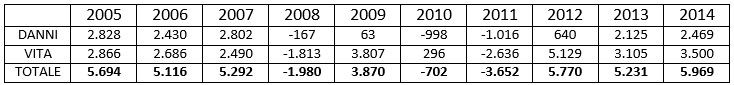

Alcuni assicuratori mi dicono che sul vita non si guadagna niente. Questi gli utili comparati Danni/Vita delle compagnie:

Negli ultimi anni hanno guadagnato 11,176 miliardi nel ramo danni, contro i 19,43 del ramo vita!!!

Fatte queste doverose premesse, non ci vuole un genio per capire che se il canale agenziale continuerà a lavorare allo stesso modo, verremo un po’ alla volta disintermediati. E questo sarebbe un vero peccato, viste le molte competenze e le grandi professionalità che contraddistinguono i tradizionali assicuratori.

Allarme: agenzie assicurative focalizzate sul prodotto.

Ciò detto, bisogna allo stesso tempo fare un “mea culpa” e finirla una volta per tutte di “ragionare per prodotto, soprattutto con la rete vendita”.

Lo sviluppo disinteressato, con lo scopo di piazzare e gestire prodotti assicurativi, non può più esistere. Mi riferisco a tutte quelle agenzie di assicurazioni organizzate nel vendere oltre alla solita RC auto, il prodotto standardizzato, la polizza mista piena di caricamenti o polizze quinquennali con il solo scopo di sostenere la rete vendita.

Troppi assicuratori sono focalizzati sul prodotto e le relative provvigioni. Tutte attività drogate che non condivido in alcun modo:

- Che senso ha forzare attraverso il banco le polizzette standard che verranno disdettate a breve? E’ un lavoro stupido e inutile, una gran fatica (e dispersione di tempo) che non fidelizza né protegge l’assicurato.

- Che senso ha immobilizzare un cliente con una polizza danni poliennale? E’ un principio contrario alla concorrenza. Perché una persona dovrebbe vincolarsi per cinque anni a un contratto, a fronte di un presunto sconto, quando il mondo cambia dalla sera alla mattina?

- Che senso ha vendere nel 2015 la classica polizza mista? Perché un assicurato dovrebbe impelagarsi in un contratto di dieci o addirittura trent’anni, il quale non soddisfa bene nessuno dei bisogni promessi (risparmio, protezione, pensione) e prevede penalizzazioni importanti se non viene rispettato per l’intera durata?

- Che senso ha fare la lotta alla liberalizzazione di una commodity come la RC auto?

Gli italiani hanno bisogno di veri professionisti della consulenza assicurativa, non di piazzisti!

Evviva i cambiamenti, i quali, al contrario, renderanno questo mercato più libero, realmente competitivo, orientato allo sviluppo e alla ricerca di nuove e moderne soluzioni assicurative, rivolte soprattutto al cliente e forse una miniera d’oro per tutti quegli intermediari che della consulenza si sono sempre avvalsi o fatti portavoce.

La strada da fare non è di certo facile, vista l’attuale area di confort in cui da troppo tempo la maggior parte degli agenti di assicurazione vive. C’è la crisi?

Beh, in altri settori la crisi si è abbattuta realmente…

Facciamo l’esempio dei concessionari auto. Il loro mercato è passato da quasi 2,5 milioni d’immatricolazioni nel 2007 agli 1,3 milioni (in ripresa rispetto il 2013) del 2014. Siamo ai livelli degli anni ’70 per intenderci.

Il mercato assicurativo è i crisi?

La raccolta assicurativa nel 2014 ha battuto ogni record, trainata dal vita certo (e quindi da Banche e Poste), ma a differenza del settore automobilistico la torta è cresciuta:

Il mercato assicurativo è tutt’altro che in crisi, siamo noi agenti di assicurazione in crisi.

L’amministratore delegato di una grande compagnia che opera anche in Italia, ha risposto alla domanda: “In Italia spingete molto sui rami danni, perché?”

Risposta: “Perché il Paese è fortemente sotto-assicurato: il rapporto fra volume dei premi e Pil è pari a un terzo della media europea. Il potenziale di crescita è alto.”

Questo potenziale non sarà per tutti e prima di sviscerarlo vorrei riportarti una fotografia sulla composizione del canale agenziale di qualche anno fa, quando sentii lo stesso ragionamento durante un corso organizzato da IAMA Consulting.

Non è che ci siamo svegliati alla mattina e abbiamo scoperto che il mondo è brutto e cattivo. I segnali erano chiari anche quattro anni fa:

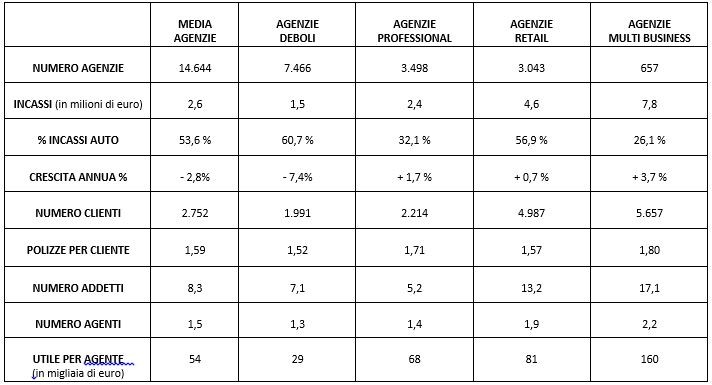

Avevano suddiviso le agenzie assicurative in quattro modelli:

- Deboli: oltre la metà delle agenzie era già a rischio, piccolo portafoglio sbilanciato sulla RC auto, in perdita, con pochi clienti e basso cross selling. Alcune di queste sono già state assorbite.

- Professional: un buon numero, concentrate al nord Italia, con l’agente specializzato nel seguire le piccole e medie aziende. Per queste agenzie le criticità erano e sono quelle di replicare la specializzazione, spesso confinata a una o massimo due persone (gli agenti) e sopportare l’aumento dei costi.

- Retail: concentrate maggiormente al sud, sbilanciate sulla RC auto, con dimensioni medio-grosse. Troppi clienti e rete vendita poco specializzata.

- Multibusiness: l’elite, meno del 5% delle agenzie, decisamente strutturate, con rete vendita importante, possono variare notevolmente il modello in base alla strategia delle mandanti e dell’agente.

Questa ricerca, già al tempo, sottolineava l’aumento dei costi causato dall’eccessivo carico amministrativo e burocratico che le normative impongono. Di conseguenza sono diminuiti anche gli utili:

Cosa dovrebbero fare le agenzie assicurative?

In futuro aumenteranno le dimensioni delle agenzie, per effetto della maggiore concentrazione del mercato assicurativo in mano a sempre meno compagnie e alla riduzione del numero di marchi assicurativi storici. Questa maggiore dimensione, con le economie di scala che comporta, aiuterà a sostenere gli elevati costi amministrativi e burocratici delle agenzie.

Tuttavia anche per queste sarà necessario fare efficienza, investire sulle nuove tecnologie, trovare soluzioni innovative e maggiormente specializzate. Non basta aggregare.

Allora cosa dovrebbero fare le agenzie di assicurazioni? Quale direzione dovrebbero prendere, a prescindere dal modello?

Ho sentito molte volte porre queste domande e ho sempre trovato risposte deboli. Bisogna sviluppare i rami elementari, il vita, aumentare il cross selling e di conseguenza la fidelizzazione.

Certamente, ma quali strategie attuare per vendere assicurazioni e sostenere le agenzie nell’immediato futuro?

L’unica nicchia dove vedo un futuro roseo per questo canale è sul retail, ma solo se sapremo evolverci dalla proposta mass market, differenziandoci nettamente da Banche e Poste, attraverso campagne informative ben strutturate e un sistema di vendita organizzato, efficiente e misurabile.

Di certo non possiamo venirne fuori continuando a fare le stesse attività, non credi? Basta con sti prodotti, non ne veniamo fuori.

Il punto è che abbiamo troppi clienti, li conosciamo troppo poco e comunichiamo male.

Da dove partire allora?

Specializza la tua agenzia assicurativa nel risolvere problemi, nella vera consulenza assicurativa, e smettila di piazzare prodotti!

Nota bene: la RC auto non è una specializzazione e i nuovi canali distributivi ti faranno impazzire sempre di più.

Tu che mi leggi, sarai sicuramente un professionista del settore, con molte competenze e stimato per la tua professionalità. Ma anche tu hai dei limiti: puoi seguire solo una cerchia ristretta di clientela.

Magari hai creato un team formato da validi collaboratori, i quali hanno appreso le tue competenze. Oppure, come succede nella maggior parte dei casi, fai intermediare il grosso dei clienti dal front office. Dipende appunto a quale modello appartieni.

Anche se le tue impiegate sono bravissime, il loro orientamento è focalizzato alla gestione RC auto e a qualche prodotto standard per la famiglia, da vendere in modalità “mass market”.

Tuttavia, questo modo di lavorare non potrà avere futuro per la rete agenziale.

Siamo troppo deboli in confronto alle Poste, alle Banche e ai nuovi canali del web. Il nostro canale deve necessariamente alzare l’asticella e risolvere problemi ben più grandi del rinnovo auto agganciato alla “polizzetta” per la famiglia.

Abbiamo troppi clienti, poche informazioni su di loro e personale poco specializzato. Non conosco il territorio nel quale lavori, com’è il tessuto sociale, la tua clientela, chi sono i tuoi maggiori concorrenti, quali sono le tue competenze, le tue specializzazioni e quelle del tuo team. Nonostante questo, i problemi elencati sono generalizzati in tutta Italia.

Solo attraverso una massiccia profilazione dei tuoi clienti avrai una visione completa, per comprendere meglio dove specializzarti.

Dall’altra parte, abbiamo l’intero popolo italiano, il quale dovrà combattere sempre più contro assistenza e previdenza pubblica. Lo Stato ormai da tempo ha dichiarato la ritirata e le persone avranno sempre meno tutele. Mancano le informazioni. Mancano professionisti specializzati nell’aiutare le persone ad affrontare e risolvere queste grandi necessità.

Tutti i dipendenti e la maggior parte dei lavoratori autonomi versano molti soldi, ogni anno, all’interno dell’INPS. Stiamo parlando di un numero considerevole di persone, le quali non sanno nulla del funzionamento previdenziale. La figura del “family welfare” avrà certamente successo, in qualunque parte d’Italia.

Lo Stato e l’INPS non hanno mai comunicato, in modo chiaro e preciso, quali siano le prestazioni e dall’altra parte ci siamo noi assicuratori a promuovere prodotti più o meno standard.

Guarda la realtà, caspita. Avrai visto anche tu cosa succede a una giovane coppia con figli, nel caso in cui l’unico portatore di reddito viene colpito da un ictus o qualsiasi brutta malattia. Le pensioni d’invalidità sono da fame, così come quelle per i superstiti, oltre a tutti i problemi che comporta una successione. Sono fatti che accadono tutti i giorni, vogliamo continuare a risolvere questi problemi con le polizze miste?

Prendiamo il caso di una famiglia fortunata, nella quale il marito e la moglie arrivano alla pensione in buona salute. Basterà la pensione pubblica? Cosa succede se avranno il “bellissimo rischio” di vivere fino a 100 anni? In caso di non autosufficienza, i figli avranno le risorse per mantenere i genitori?

Questi problemi, con la crescita delle aspettative di vita, in futuro si amplificheranno.

Seguimi, lo so che sono concetti già sentiti, tuttavia in Italia non facciamo sufficiente informazione e mancano i professionisti specializzati. Ripeto, questi problemi non possono essere risolti con le polizze miste o polizze standard.

Cambiare modello di business nella tua agenzia assicurativa.

Abbiamo la possibilità di rivestire un ruolo sociale importantissimo, portando chiare informazioni sui veri problemi, in quanto le persone pensano ancora che sarà lo Stato a garantire aiuti in caso di necessità.

Dobbiamo necessariamente cambiare il nostro modo di lavorare:

Questo non vuol dire che devi buttare nel water tutto quello che hai fatto fino a ora, ci mancherebbe! E’ la tua base solida su cui costruire il futuro.

…Ma non puoi arrivare a questo se non sostituisci completamente il modo di lavorare della tua struttura, se non focalizzi le attività dell’intera agenzia su un’unica strada:

1) Front office

Sono dei venditori a tutti gli effetti e anche se tu pensi che gestire il portafoglio al banco ti rende furbo, dato che non devi pagare nessuna provvigione (se non qualche incentivo per le vendite), beh sei completamente fuori strada. Gli altri canali prenderanno il sopravvento.

2) Produttori

Se pensi che basti arruolare ogni anno persone con lo scopo di portar dentro i loro amici e parenti, tenendo solo i fenomeni naturali, beh sarà sempre più difficile oltre che immorale.

3) Subagenti

Se vuoi tenerteli stretti, fedeli e maggiormente produttivi, beh non puoi continuare a gestirli come vent’anni fa. Da anni il mondo assicurativo ti dice che devi cambiare. E cambiare è veramente dura. Ora che sei obbligato, sarà ancora più dura.

Ogni agenzia ha le sue caratteristiche e quindi non c’è una verità assoluta per ognuna.

Il modello di business dipende molto da come sei organizzato:

– Com’è caratterizzato il territorio nel quale lavori?

– Quanti clienti hai?

– Quanti privati e quante partite iva?

– Gli introiti come sono suddivisi?

– Quanti sono i clienti monopolizza auto, rami elementari o vita?

– E quelli due comparti?

– Quanti hanno almeno una polizza auto, rami elementari e vita?

– Quale percentuale di clienti ti lascia e in quali comparti?

– Da chi sono intermediati?

– Quanto investi ogni anno per la tua struttura?

– Quanto e in quali comunicazioni ?

– Quanto in formazione?

In generale, quanto controlli e misuri le azioni che compi all’interno della tua agenzia?

Stai guidando una macchina ormai vecchia, la quale necessita di importanti modifiche, per poi misurarle, ritestarle e riaggiustarle nuovamente. Vuoi farla correre veloce e sicura come un tempo, oppure parcheggiarla dallo sfascia carrozze?

E questo non lo puoi fare se ogni giorno sei concentrato a rincorrere il cliente che scappa con la RC auto.

Concentrati su qualcosa di più importante e a lungo termine:

1) Hai la relazione personale con gli assicurati, devi sfruttarla nel modo giusto e non con il prezzo.

2) Hai grandi professionalità da trasferire ai tuoi collaboratori (l’impiegata al front office è un venditore), smettila di formarli sui prodotti standard.

3) Definisci una procedura di vendita misurabile e trasferiscila all’intera squadra, controllandola costantemente per migliorarla.

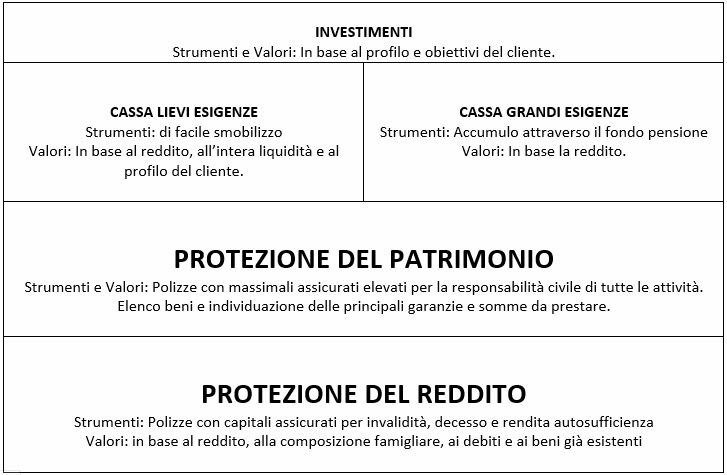

Rendere standard il problema attraverso la consulenza assicurativa.

Diventa un esperto nel risolvere problemi comuni a uno specifico target, avrai la possibilità di sviluppare soluzioni innovative. Rendi standard il problema, non il prodotto.

Impacchetta più prodotti per risolvere un problema e la tua soluzione non potrà più essere comparabile. Finisce il giochino del prezzo più basso, perché tu starai facendo un altro tipo di gioco.

I competitors propongono la polizza infortuni, oppure il fondo pensione (non voglio nemmeno contemplare quelli che lavorano ancora con le polizze miste). Spiegano le caratteristiche e i benefici del prodotto. Tu invece non devi parlare della pomata (prodotto), devi parlare del prurito (problema).

Crea report informativi sul problema (sulla previdenza pubblica puoi scrivere all’infinito) e comunica lo stesso messaggio in più canali.

Ne vuoi uno già pronto? Eccolo qui! Devi solo adattarlo.

Per esempio: evidenzia quali sono gli imprevisti, come l’invalidità o il decesso, che in un attimo possono spazzar via il reddito a una famiglia con bimbi piccoli. Evidenzia che, se tutto andrà bene, avranno il problema di vivere troppo a lungo e con una pensione da fame.

Quantifica il problema. Stabilisci il budget e sviluppa la soluzione

Non un prodotto, ma un “pacchetto” con lo scopo di proteggere il reddito, il capitale umano, diverso da persona a persona:

– Invalidità permanente da infortunio e malattia

– TCM

– LTC

– Fondo pensione

Il cliente non vuole mai acquistare una polizza assicurativa, vuole acquistare la soluzione a un problema. Il cliente non vuole acquistare la pomata, vuole togliersi il prurito.

Crea soluzioni che non possano essere comparate con i prodotti mass market. Crea la tua “mista”, non usare quella preconfezionata.

Aree da sviluppare e migliorare ce ne sono:

Basta fare questo? Manco per sogno! Non abbiamo nemmeno parlato del sistema di comunicazione che si deve sviluppare per affrontare un simile (e necessario) cambiamento:

“Ricordati che nella testa dei clienti tu sei l’assicuratore auto.”

Loro non sanno cosa potresti fare di buono, è un tuo compito farlo sapere ed è il compito più importante, ma allo stesso tempo facile, se sai esattamente:

- A quali target rivolgerti

- Con quali strumenti

- Con quali contenuti

- Con quale sequenza

Lo so, è più facile accampare scuse: “Eh, ma c’è la crisi e la gente non ha i soldi per…”

Per molti purtroppo è così, ma non per la maggior parte. Se in Italia il rapporto fra volume dei premi e Pil è pari a un terzo della media europea, qualche colpa ce l’abbiamo anche noi. Prendiamo i dati ISTAT.

La spesa mensile media per famiglia sostenuta per assicurazioni sulla vita/malattia ammonta a 15,34 euro.

Mentre si spendono:

- 26,65 euro mensili per barbieri / parrucchieri / istituti di bellezza

- 76,96 euro mensili per pasti e consumazioni fuori casa

- 37,21 euro mensili per prodotti per la cura personale (creme di bellezza)

- 94,08 euro mensili per il tempo libero

- 183,02 euro mensili per abbigliamento e calzature

- 53,39 euro mensili per alberghi e viaggi organizzati

C’è bisogno di fare informazione, c’è bisogno di ridefinire le priorità, c’è bisogno di consulenti assicurativi specializzati.

Vuoi cambiare? Acquisisci nuove competenze, non puoi certo continuare a fare le stesse cose di dieci anni fa.

“Assicuratore Facile” ha già testato e provato per te tutti questi procedimenti con successo!

Se anche tu vuoi rimanere aggiornato su tutto questo e non rimanere schiacciato da un mercato fatto sempre più da Poste, banche e internet, CLICCA QUI e richiedi maggiori informazioni su “Assicuratore Facile” il sistema di vendita professionale per le agenzie assicurative.

Complimenti Simone!

Ottimo articolo, sono d’accordo con te al 110% e poi mi hai risparmiato la lettura di 289 pagine di relazione annuale IVASS ;)

A mio parere il grosso problema di quasi tutti gli agenti assicurativi che sono a capo di un’agenzia, è quello di definire il prodotto RC Auto il perno trainante di tutte le altre polizze.

Niente è più sbagliato di questo. Ho sentito moltissimi colleghi sostenere che le varie polizze infortuni, vita, casa o azienda vengono richieste dal cliente e strappate alla concorrenza solo dopo che il cliente sia stato “soddisfatto” con un buon contratto RCA. Ovviamente “soddisfatto” in virtù del prezzo più basso che sono riusciti a proporgli rispetto a quello che pagava prima con la concorrenza…

E’ chiaro che poi veniamo visti come gli assicuratori dell’auto, il problema che abbiamo risolto al cliente è stato quello di fargli risparmiare un centinaio di euro sulla polizza auto. Tutte le altre polizze che sono passate a noi, le abbiamo semplicemente ricopiate, mantenendo più o meno lo stesso prezzo, con la paura di fare eventuali modifiche necessarie alla protezione del nostro nuovo cliente, per non andare a chiedergli qualche soldino in più.

Se l’agente generalista non entra nella battaglia del prezzo, può dedicare il tempo e le energie sprecate nel ramo RC Auto a specializzarsi in una nicchia di mercato e nel momento in cui gli venga chiesto da un suo cliente di far qualcosa per la sua polizza auto, potrebbe tranquillamente rispondere dicendogli che essendo specializzato SOLO in quella nicchia di mercato non intende assumere il rischio RCA.

In fondo se sono nel settore abbigliamento posso venderti abiti, pantaloni e giacche, ma non è scontato che debba venderti per forza anche le scarpe o le cinture… Per quelle potrei consigliarti un negozio (o nel nostro caso un collega) specializzato.

Ancora complimenti! Continua così e soprattutto mantieni alta la bandiera dello specialista!

A presto

Riccardo Fiorentini